Nach der Silicon Valley Bank (SVB) und der Signature Bank ist aktuell eine weitere amerikanische Regionalbank, die First Republic Bank in eine dramatische finanzielle Schieflage geraten und wurde im Rahmen eines Bieterprozesses mittels Asset-Kauf durch die Großbank JP Morgan gerettet.

Kann so etwas auch in Kanada passieren? Am Beispiel der SVB wollen wir aufzeigen, dass die Wahrscheinlichkeit eines „Bank-Runs“ auf Kundeneinlagen und ein entsprechendes Insolvenzrisiko bei kanadischen Instituten vergleichsweise gering und das kanadische Bankenmodell sehr resilient ist.

|

Zunächst ist festzuhalten, dass die SVB ein spezielles Geschäftsmodell aufwies. Als Hausbank von zahlreichen Tech-startups versorgte sie diese mit Krediten und finanzierte sich i.w. durch (gut) verzinste Einlagen ihrer Kunden, d.h. de facto mit den überschüssigen Barreserven der Startups aus deren Finanzierungsrunden. Allerdings zog die SVB in den letzten Monaten wesentlich mehr Einlagen an, als sie für Kredite ausgeben konnte und begann, die überschüssigen Gelder in langlaufende US-Staatsanleihen zu investieren. Eine riskante Strategie, da sie eine der Grundregeln des Bankgeschäfts (Fristentransformation) missachtete, nämlich kurzfristig fällige Gelder nicht in langfristige Anlagen zu binden. In Zeiten von Inflation und Energiekrise mit entsprechend geringerem Appetit von Investoren platzten Finanzierungsrunden und die Startups begannen, ihre Einlagen abzuziehen, um selbst liquide zu bleiben. Für die SVB ein denkbar schlechter Zeitpunkt, denn die Anleihekurse der US-Staatsanleihen waren in Folge der Zinssteigerungen und Anleiheturbulenzen der letzten Monate stark eingebrochen:

US-amerikanische Staatsanleihe mit 20-jähriger Laufzeit (ISIN: US9128 10TA60) Quelle: Börse Dieses Zinsänderungsrisiko hatte die SVB offenbar unterschätzt. Sie musste Staatsanleihen mit hohen Verlusten verkaufen, um ihre Kunden auszuzahlen. Der Versuch, mittels einer Kapitalerhöhung schnell noch frisches Geld zu besorgen, erweckte Misstrauen im Markt, bis es zum „Todesstoß“ kam: Ein blitzschnell ablaufender, via Social Media orchestrierter „online-Bank-Run“. Binnen kürzester Zeit wurden gewaltige Einlagevolumina online abgezogen und das Eigenkapital der SVB aufgezehrt. Kann es in KANADA zu einer vergleichbaren Situation kommen?Kanada hatte seinen ersten „Bank-Sündenfall“ mit dem Zusammenbruch der Home Bank of Canada vor ca. 100 Jahren. Zehntausende von Anlegern verloren damals ihre Ersparnisse. Als es dann in den 60er Jahren zu diversen Skandalen bei Finanzinstituten kam, baute sich Kanada konsequent mit den folgenden Rahmenbedingungen ein starkes Bankensystem auf, die es zu einem der sichersten der Welt machen:

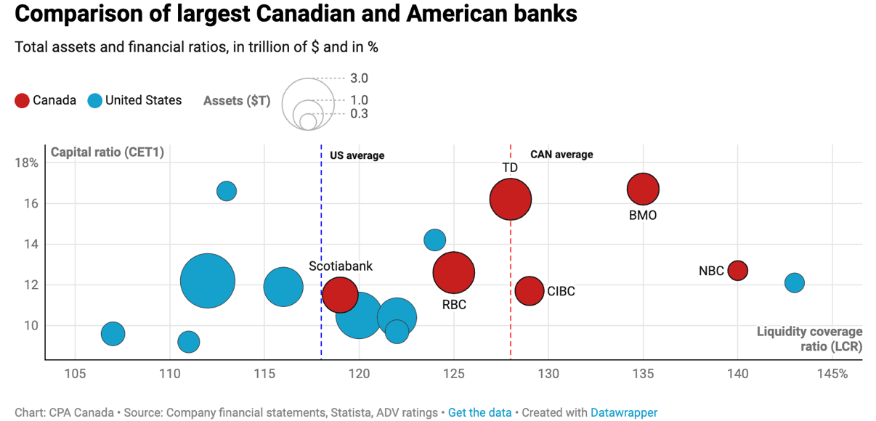

Diese Struktur hat sich in den letzten Jahrzehnten als sehr robust erwiesen, sogar während der Finanzkrise 2008 musste keine kanadische Bank staatliche Rettungspakete in Anspruch nehmen. In den USA hingegen scheint eine Bankenkrise alle zehn Jahre eine unausweichliche Realität zu sein, allein seit 2001 sind dort über 500 (!) Institute gescheitert. Das US-Bankensystem ist ein Flickenteppich tausender kleinerer Institute, die unter konkurrierenden Aufsichtsbehörden operieren und durch Bundes- und Landesvorschriften und je nach Größenordnung unterschiedlich stark reguliert werden. Der hohe Risikoappetit vieler US-Institute mit der Kreation und dem Handel von komplexen, z.T. kaum durchschaubaren Finanzprodukten ist mit dem kanadischen konservativen Risikobewusstsein unvereinbar, dies zeigt sich auch bei den besseren Liquiditätskennzahlen der meisten kanadischen Institute im Vergleich zu den amerikanischen Häusern, trotz vergleichbarer Höhe der Aktiva:

Die Wahrscheinlichkeit, dass es in Kanada auch zu Bankzusammenbrüchen kommt, kann zwar nie vollständig ausgeschlossen werden, ist aber aufgrund der o.a. Aspekte doch vergleichsweise gering. |